Trợ cấp cán bộ về hưu trước tuổi không phải thu nhập chịu thuế

Theo Luật Thuế thu nhập cá nhân thì các khoản phụ cấp, trợ cấp là thu nhập chịu thế, trừ các khoản khoản phụ cấp, trợ cấp theo quy định của pháp luật về ưu đãi người có công, phụ cấp quốc phòng, an ninh, phụ cấp độc hại, nguy hiểm đối với những ngành, nghề hoặc công việc ở nơi làm việc có yếu tố độc hại, nguy hiểm, phụ cấp thu hút, phụ cấp khu vực theo quy định của pháp luật, trợ cấp khó khăn đột xuất, trợ cấp tai nạn lao động, bệnh nghề nghiệp, trợ cấp một lần khi sinh con hoặc nhận nuôi con nuôi, trợ cấp do suy giảm khả năng lao động, trợ cấp hưu trí một lần, tiền tuất hàng tháng, trợ cấp thôi việc, trợ cấp mất việc làm theo quy định của Bộ luật lao động, các khoản trợ cấp khác do Bảo hiểm xã hội chi trả, trợ cấp giải quyết tệ nạn xã hội.

Mức giảm trừ gia cảnh đối với người nộp thuế được đề xuất nâng từ 4 lên 6 triệu đồng/tháng.

Ảnh minh họa

Ngoài các khoản phụ cấp, trợ cấp vừa kể trên, Bộ Tài chính cũng đề xuất bổ sung một số khoản trợ cấp, phụ cấp không phải thu nhập chịu thuế gồm: các khoản trợ cấp tinh giản biên chế; tiền bồi thường tai nạn lao động; trợ cấp cán bộ về hưu trước tuổi, trợ cấp lao động dôi dư về hưu trước tuổi hoặc chấm dứt hợp đồng lao động và các khoản trợ cấp, phụ cấp không mang tính chất tiền lương, tiền công khác theo quy định của Chính phủ.

Thu nhập từ đổi nhà, đổi đất là thu nhập chịu thuế

Về thu nhập từ chuyển nhượng bất động sản, ngoài các thu nhập chịu thuế TNCN là: Thu nhập từ chuyển nhượng quyền sử dụng đất và tài sản gắn liền với đất; thu nhập từ chuyển nhượng quyền sở hữu hoặc sử dụng nhà ở; thu nhập từ chuyển nhượng quyền thuê đất, quyền thuê mặt nước, dự thảo cũng đề xuất bổ sung thu nhập từ đổi nhà, đổi đất; uỷ quyền chuyển nhượng nhà, đất mà người được uỷ quyền có đầy đủ các quyền về nhà, đất theo quy định của pháp luật cũng thuộc thu nhập chịu thuế TNCN.

Nâng mức giảm trừ gia cảnh đối với người nộp thuế lên 6 triệu đồng/tháng

Về mức giảm trừ gia cảnh, hiện Luật Thuế thu nhập cá nhân quy định mức giảm trừ đối với đối tượng nộp thuế là 4 triệu đồng/tháng (48 triệu đồng/năm) và mức giảm trừ đối với mỗi người phụ thuộc là 1,6 triệu đồng/tháng.

Bộ Tài chính đề xuất nâng mức giảm trừ đối với đối tượng nộp thuế lên 6 triệu đồng/tháng (72 triệu đồng/năm) và mức giảm trừ đối với mỗi người phụ thuộc là 2,4 triệu đồng/tháng (28,8 triệu đồng/năm).

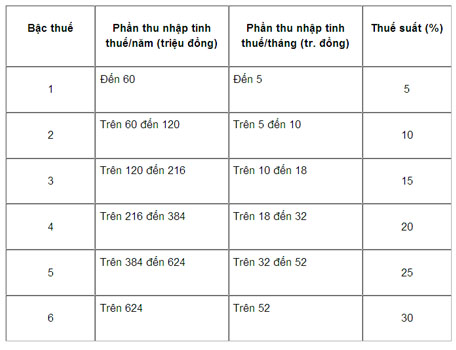

Đề xuất chỉ còn 6 bậc thuế

Biểu thuế luỹ tiến từng phần tại Luật Thuế thu nhập cá nhân hiện quy định có 7 bậc thuế, thấp nhất là 5% và cao nhất là 35%. Tại dự thảo đề xuất rút xuống còn 6 bậc, bỏ bậc cao nhất là thuế suất 35% áp dụng đối với phần thu nhập tính thuế trên 80 triệu đồng/tháng.

Như vậy, theo dự thảo thì thuế suất cao nhất áp dụng là mức 30% cho phần thu nhập tính thuế trên 52 triệu đồng/tháng.

Dự thảo đề xuất biểu thuế luỹ tiến từng phần được quy định như sau:

Nguồn www.chinhphu.vn